Pix para empresas: entenda como funciona e quais os valores das taxas

Escrito em 23 de Junho de 2025 por Lidiane Oliveira

O Pix para empresas é uma solução de pagamento instantâneo desenvolvida pelo Banco Central que permite que pessoas jurídicas realizem e recebam transferências em tempo real, a qualquer hora do dia, inclusive aos finais de semana e feriados.

Essa modalidade foi criada para facilitar as transações comerciais, substituindo métodos tradicionais como boletos, TEDs e DOCs, com mais agilidade, maior segurança e menor custo.

Além de reduzir o tempo de recebimento, o Pix empresarial melhora o fluxo de caixa e amplia a experiência do cliente com pagamentos mais práticos.

Ao longo deste conteúdo, você vai entender como funciona o Pix para empresas, quais são as taxas envolvidas e como a iugu pode ajudar seu negócio a operar melhor nos recebimentos.

Como funciona o Pix para empresas?

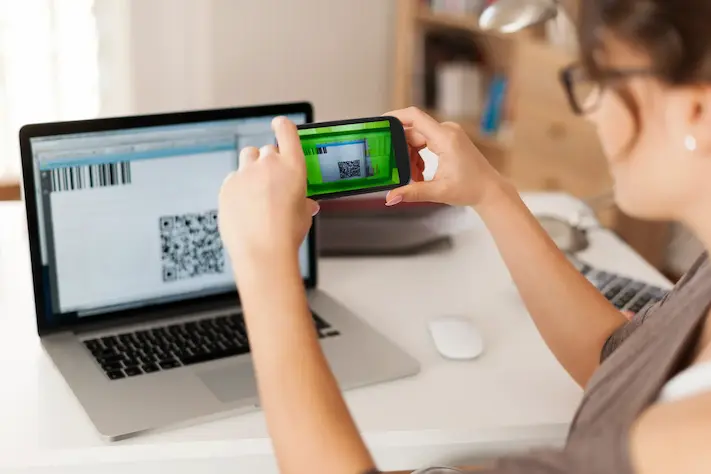

O Pix para empresas funciona de forma simples: a empresa gera uma cobrança com QR Code ou código “copia e cola” e o cliente faz o pagamento em segundos. O valor cai na conta vinculada quase instantaneamente.

Para oferecer esse meio de pagamento, basta ter uma conta em uma instituição participante do Sistema de Pagamentos Instantâneos (SPI). A funcionalidade pode ser integrada ao e-commerce ou sistema de faturas da empresa, facilitando o recebimento automatizado.

Para entender melhor, imagine uma loja virtual que vende cursos online: no checkout, o cliente escolhe o Pix, escaneia o QR Code e conclui a compra. O pagamento é processado em tempo real e o acesso ao curso é liberado logo depois, tudo de forma rápida e segura.

O Pix para negócios é uma solução moderna que agiliza o fluxo de pagamentos e melhora a experiência de compra, sem precisar de cartões ou boletos.

Modalidades de recebimento do Pix para empresas

As empresas podem receber pagamentos via Pix de diferentes formas, adaptando-se à estrutura do negócio e ao comportamento do cliente. Confira as principais modalidades a seguir.

- Chave Pix: permite receber transferências diretas utilizando CPF, CNPJ, e-mail, telefone ou chave aleatória cadastrada na instituição financeira;

- QR Code Pix: muito utilizado em checkouts físicos e online, gera um código visual que o cliente escaneia para pagar de forma prática e segura;

- Pix Copia e Cola: alternativa ao QR Code, gera um código alfanumérico que pode ser colado no app do banco quando não for possível escanear o código.

Essas modalidades permitem adaptar o recebimento a diferentes canais de venda e preferências dos clientes, contribuindo para uma jornada de pagamento mais prática.

Qual o valor da taxa de Pix para CNPJ?

Se você quer saber qual a taxa do Pix para empresas, a resposta é: depende da instituição financeira que você escolher. As tarifas são definidas pelos bancos e fintechs, podendo variar conforme o porte da empresa e o tipo de uso.

O Pix na iugu oferece condições competitivas, com uma das melhores taxas do mercado, que incide apenas sobre vendas pagas

Pensando nisso, é essencial comparar as opções e considerar também os recursos de automação e gestão financeira oferecidos por cada instituição. Escolher bem faz diferença no seu fluxo de caixa e na experiência do seu cliente.

Quais as vantagens do Pix para empresas?

O Pix se tornou uma solução prática e eficiente para todos os tipos de empresa. Além de ser uma forma de pagamento instantânea, ele permite o recebimento em até 10 segundos, mesmo fora do horário comercial.

Esse recurso reduz custos intermediários e facilita a conciliação financeira, trazendo mais controle e previsibilidade para o caixa da empresa. Também melhora a experiência de compra, oferecendo ao cliente uma alternativa rápida, moderna e tecnológica.

Confira os principais benefícios de forma geral:

- redução de taxas comparado a outros meios de pagamento;

- liquidação imediata das transações;

- disponibilidade 24/7, inclusive em feriados;

- melhoria na experiência do cliente;

- facilidade de integração com plataformas e ERPs;

- aumento da segurança nas transações.

Agora, conheça a seguir as vantagens específicas para diferentes segmentos.

Vantagens específicas para e-commerce e varejo

O uso do Pix no e-commerce e no varejo tem crescido por oferecer agilidade e economia nas operações. Veja os principais benefícios para esses modelos de negócios.

- Liquidação imediata: os pagamentos são confirmados em até 10 segundos, acelerando o envio de pedidos e liberação de serviços;

- Redução de custos operacionais: não há necessidade de maquininhas ou altas taxas de cartão, diminuindo despesas fixas;

- Menos abandono de carrinho: ao oferecer uma alternativa prática e moderna, o Pix torna a finalização de compra mais fluida;

- Disponibilidade total: permite receber a qualquer hora, incluindo finais de semana e feriados, o que é essencial para negócios online;

- Automação de cobranças: integração com plataformas como a iugu facilita a gestão de pagamentos e a reconciliação automática de valores.

O Pix para lojistas é uma ferramenta poderosa para quem busca facilidade nas vendas. Integrar essa solução ao seu negócio é mais do que uma escolha, é uma decisão estratégica.

Vantagens para prestadores de serviço e B2B

O Pix tem se mostrado um aliado prático também para prestadores de serviço e empresas B2B que precisam otimizar a rotina de cobranças. A seguir, veja as vantagens.

- Recebimento imediato: com o Pix, o pagamento cai quase instantaneamente, agilizando o fluxo de caixa e permitindo o início rápido da entrega do serviço;

- Menos inadimplência: a facilidade do pagamento instantâneo reduz o esquecimento e a necessidade de cobranças recorrentes;

- Mais controle financeiro: ideal para empresas B2B que operam com alto volume de transações, permitindo uma conciliação mais precisa e eficiente;

- Flexibilidade na cobrança: com ferramentas como QR Code, é possível personalizar a forma de receber, adaptando-se a cada cliente;

- Credibilidade e modernização: oferecer Pix transmite profissionalismo, inovação e melhora a percepção de marca no mercado.

Ao adotar o Pix, essas empresas ganham mais do que praticidade: garantem otimização dos processos e recebimentos, impactando diretamente nos seus resultados.

Baixe já seu Kit Pix e saiba tudo sobre pagamentos instantâneos!

Como fazer um Pix para minha empresa?

Fazer um Pix para a sua empresa é simples e exige apenas alguns passos básicos com sua instituição financeira. Veja como funciona a seguir.

- Abra uma conta PJ: é necessário ter uma conta transacional em um banco, fintech ou plataforma de pagamentos que participe do Pix;

- Cadastre uma chave Pix: escolha entre CNPJ, e-mail, telefone ou chave aleatória. Essa chave será usada para identificar sua empresa nas transações;

- Ative o Pix na plataforma: no internet banking ou no app do banco, habilite o uso do Pix para receber e realizar pagamentos;

- Gere cobranças: você pode criar QR Codes dinâmicos ou usar o Pix Copia e Cola para facilitar o pagamento pelos clientes;

- Integre ao seu sistema: caso deseje automatizar, conte com soluções como as da iugu para integrar o Pix ao seu e-commerce ou ERP.

Pronto. Com esses passos, sua empresa já pode usar essa ferramenta e todas as suas soluções.

Como passar Pix para CNPJ?

Para fazer um Pix para um CNPJ, o processo é tão simples quanto uma transferência comum. Siga os passos abaixo.

- Acesse seu aplicativo bancário e escolha a opção “Pix” ou “Transferência via Pix”;

- Selecione “CNPJ” como tipo de chave;

- Digite o número do CNPJ da empresa para a qual deseja enviar o valor;

- Insira o valor, adicione uma descrição, caso queira, e confirme a operação.

Em poucos segundos, o valor estará disponível na conta da empresa. Caso haja algum erro na transferência, é importante saber que o estorno do Pix só pode ser feito com a autorização do recebedor ou em casos específicos de fraude confirmada.

Como otimizar as vendas pelo Pix?

Agora que você já sabe como funciona o Pix no CNPJ, é hora de explorar estratégias para vender mais. Confira algumas boas práticas:

- use uma plataforma de pagamentos — evite depender apenas da chave Pix manual. Com uma plataforma como a iugu, você acompanha os pagamentos em tempo real, automatiza fluxos e centraliza os dados em um painel completo;

- automatize a gestão de recebíveis — sistemas integrados ajudam a identificar clientes inadimplentes e agilizam o envio de confirmações, notas fiscais e até a logística de entrega;

- otimize o checkout para mobile — garanta uma boa experiência no celular com opções como Pix Copia e Cola, evitando que o cliente desista por não conseguir escanear o QR Code;

- seja claro nas instruções de pagamento — deixe o processo visual e objetivo para o cliente, evitando erros e dúvidas que podem atrapalhar a conversão;

- fique atento aos golpes — evite golpes do Pix ao adotar ferramentas seguras e confiáveis, medidas essenciais para prevenir fraudes e proteger tanto a sua empresa quanto os seus clientes.

Investir em uma estrutura de pagamentos mais inteligente e responsiva é o caminho para aumentar seu faturamento com o Pix.

Novas funcionalidades do Pix

O Pix é uma solução que segue em constante evolução, com atualizações contínuas propostas pelo Banco Central para expandir seu uso, especialmente no ambiente dos negócios.

Uma das funcionalidades já em uso é o Pix Cobrança, que permite inserir juros, multas, descontos e vencimentos, ideal para substituir boletos em cobranças automatizadas.

Entre as novidades em desenvolvimento está o Pix Garantido, que permitirá o parcelamento de compras com garantia de pagamento ao recebedor, funcionando de forma semelhante ao crédito parcelado.

Também está previsto o Pix Automático, voltando para pagamentos recorrentes, como mensalidades e assinaturas, com débito direto autorizado na conta do pagador.

Essas inovações prometem transformar ainda mais a forma como as empresas lidam com pagamentos, oferecendo flexibilidade, previsibilidade e segurança em um sistema de pagamentos totalmente digital.

Análise sobre os usos do Pix

O uso do Pix entre empresas cresce mês a mês, especialmente em transações B2B e P2B. Em agosto de 2024, 90% da população adulta e 77% das empresas já usaram o Pix, segundo o chefe do Departamento de Competição e de Estrutura do Mercado Financeiro do Banco Central. Isso reforça a confiança do mercado corporativo nessa solução.

Além da velocidade e segurança, o Pix também facilita a conciliação financeira, melhora o fluxo de caixa e elimina custos com intermediários. Para empresas que lidam com grandes volumes, isso representa uma boa vantagem competitiva.

Mesmo com a maior parte das transações ainda sendo entre pessoas físicas, os dados mostram que o ambiente B2B e P2B tem avançado com consistência. O Pix se sustenta como um aliado de verdade na transformação digital das finanças no meio corporativo.

Vale a pena ter o Pix como meio de pagamento na minha empresa?

Adotar o Pix como meio de pagamento é sim uma escolha estratégica. Ele garante agilidade nas vendas, reduz taxas operacionais e melhora a experiência do cliente com liquidação imediata e checkouts otimizados para a versão mobile, por exemplo.

Além de impulsionar as vendas, o Pix também traz eficiência para pagamentos B2B, como fornecedores, prestadores de serviço e tributos. Isso reduz a dependência de TEDs, boletos e processos manuais mais lentos.

Com funcionalidades como o Pix Copia e Cola, QR Code e integração com plataformas digitais como a iugu, esse recurso se torna uma solução completa para empresas que buscam praticidade para suas finanças.

Segurança nas transações Pix para empresas

Agora que você já sabe como utilizar o Pix ao seu favor, é hora de entender como proteger cada transação. O Banco Central estruturou o Pix com diversas camadas de segurança, como autenticação em dois fatores, criptografia e rastreamento das transações em tempo real.

Para empresas, adotar boas práticas também é essencial. Use plataformas com sistema antifraude dedicado, controle de acessos internos e notificações automáticas de recebimento. Isso ajuda a prevenir tentativas de golpe e mantém os dados protegidos.

Em caso de erro ou fraude, existe o Mecanismo Especial de Devolução (MED), que permite contestar transações suspeitas. A devolução depende de análises, mas oferece uma camada a mais de confiança nas operações.

Configuração de limites e horários para segurança

Empresas podem configurar limites diários e por transação no Pix, ajustando os valores conforme sua rotina e seu fluxo financeiro. Isso evita movimentações fora do padrão e reduz a exposição a riscos.

Também é possível definir horários de funcionamento para transações. Fora desses períodos, os pagamentos são bloqueados automaticamente — uma camada extra de proteção contra tentativas de fraudes em horários incomuns.

Para transferências acima dos limites padrão, existem mecanismos de dupla autorização, exigindo validação adicional de usuários com permissão. Além disso, sistemas de notificação em tempo real alertam sobre qualquer movimentação suspeita.

Recursos como a iugu recorrência já contam com esses controles integrados à plataforma, trazendo mais segurança para operações financeiras frequentes e automatizadas.

Como escolher a melhor solução Pix para sua empresa?

Na hora de escolher um parceiro para gerenciar seus recebimentos via Pix, alguns critérios são fundamentais para garantir eficiência e segurança nas transações. Confira os principais:

- taxas aplicadas — compare as tarifas cobradas por transação. A iugu oferece condições mais competitivas do que bancos tradicionais, com custos ajustados ao volume de operações;

- limites operacionais — verifique se os limites de envio e recebimento se adaptam ao seu modelo de negócio, especialmente em setores com alto giro financeiro;

- funcionalidades disponíveis — recursos como notificações em tempo real, conciliação automatizada, QR Code dinâmico e estorno inteligente fazem toda a diferença no dia a dia da empresa;

- integrações via API — uma boa solução precisa oferecer APIs para se integrar ao seu sistema de gestão e atuar como um verdadeiro hub de pagamentos, centralizando suas finanças.

Avaliou tudo isso? Então você já entendeu que a iugu é confiável, oferece tecnologia, suporte especializado e uma plataforma feita para fazer o seu negócio evoluir.

Tenha as melhores soluções de Pix para sua empresa com a iugu

A iugu oferece uma estrutura completa para empresas que desejam modernizar seus meios de pagamento com agilidade e segurança. A plataforma permite que negócios de todos os portes aceitem Pix com recebimento em até 10 segundos.

Entre os principais serviços oferecidos pela iugu, estão:

- dashboard inteligente para gestão de transações;

- emissão automatizada de QR Code e Pix Copia e Cola;

- integrações por API certificada;

- conciliação em tempo real.

Existem ainda os exclusivos benefícios da iugu, como cobrança por uso, sem taxa de adesão, além de gratuidade do Pix em e-commerces parceiros. Tudo isso com suporte técnico especializado para garantir o sucesso da sua operação.

Se você busca máxima eficiência, fale com nossos especialistas e implemente o Pix na sua empresa com quem entende do assunto. Conte com a iugu para impulsionar a sua operação financeira.

Escrito em 30 de Abril de 2021 por

Lidiane Oliveira

Gerente de Marketing de Conteúdo com ampla experiência em estratégia de materiais B2B. Atua no mercado de Fintechs há mais de 5 anos e é especialista em meios de pagamento.

.png)

Receba conteúdos sobre transformação digital e soluções para sua empresa.

Posts relacionados

-1-1.jpg?width=768&name=woman-scanning-qr-code-by-mobile-phone-home%20(1)-1-1.jpg)

Educação Financeira para empresas: 3 dicas importantes