Política de Gerenciamento de Riscos - versão 3.0

01. Objetivo

Esta política visa estabelecer os princípios, diretrizes, responsabilidades e práticas de

Gerenciamento de Riscos na iugu Instituição de Pagamento S/A.

Define e formaliza os principais riscos, a estrutura corporativa envolvida e determina a

governança do tema.

Aponta os principais indicadores e controles chaves que contribuem para o eficaz

gerenciamento dos riscos.

02. Abrangência

Este documento deve ser observado por todos os colaboradores da iugu.

03. Glossário

Gerenciamento de Riscos – é o processo de identificar, avaliar, tratar e monitorar os riscos

existentes em uma organização, departamento, operação, evento ou atividade específica.

FIDC – Fundo de Investimento em Direitos Creditórios.

04. Estrutura de Gerenciamento de Riscos

A missão da Governança Corporativa é implementar as melhores práticas de Governança

Corporativa, convertendo os princípios corporativos em recomendações formais e objetivas,

promovendo o alinhamento e a transparência de propósitos entre as partes interessadas da

empresa para preservar e agregar valor, facilitar o acesso a recursos e contribuir para a

sustentabilidade do negócio, conforme POL_003 Política de Governança Corporativa.

4.1 Estrutura de Gestão

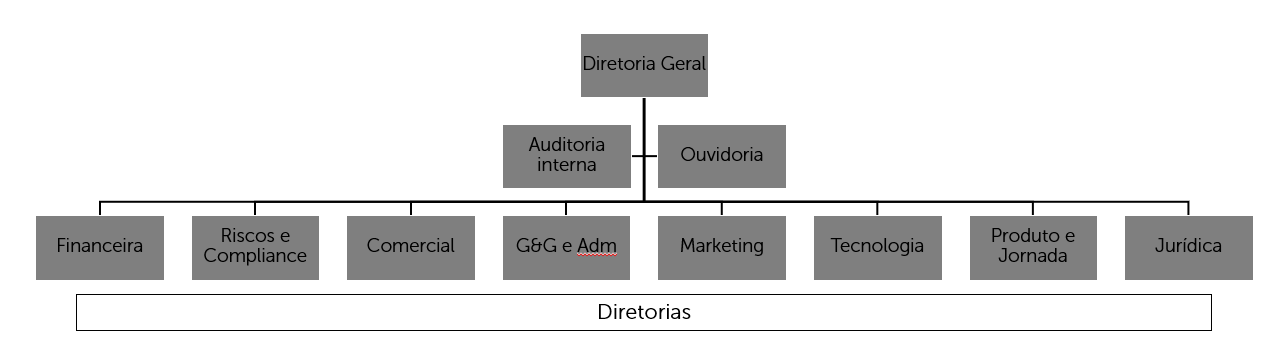

,Este organograma representa a estrutura de serviços próprios e terceirizados da organização, sendo que: A Diretoria da Companhia será composta por, no mínimo, 02 (dois) e, no máximo, 10 (dez) membros eleitos destituíveis a qualquer tempo pela Assembleia Geral com mandato unificado de 2 (dois) anos sendo permitida reeleição.

Os membros da Diretoria passam a ser eleitos e destituíveis a qualquer tempo pelo Conselho de Administração ora criado. O Conselho de Administração terá as demais atribuições e regras de funcionamento previstas no Estatuto Social da Companhia, sendo certo que a

remuneração global anual dos administradores da Companhia será fixada em Assembleia

Geral Ordinária a ser realizada oportunamente.

4.2 Gestão

O cumprimento de leis e normas, sejam externas ou internas, é de responsabilidade das Diretorias, dos gestores e de todos os colaboradores em todas as instâncias da Organização.

Compõe a Administração da iugu o Presidente (CEO), os membros da Diretoria Executiva, integrados por brasileiros dotados de conhecimentos e capacidades necessárias ao exercício de suas funções, inclusive sobre as melhores práticas de Governança Corporativa, experiência,

idoneidade moral e reputação ilibada.

4.3 Órgãos de Fiscalização e Controle

Para assegurar a fiscalização dos atos de gestão administrativa, a iugu possui os seguintes órgãos de fiscalização e controle, subordinados de acordo com o organograma apresentado

a) Conselho Fiscal – A Companhia terá um Conselho Fiscal, não permanente, composto por 3 (três) membros e 3 (três) suplentes, eleitos pela Assembleia Geral que deliberar sua instalação. O Conselho Fiscal será constituído e remunerado de acordo com a Lei 6.404/76, das Sociedades por Ações e como definido pelos acionistas no Acordo de Acionistas. O período de funcionamento do Conselho Fiscal terminará na primeira

assembleia Geral Ordinária realizada após a sua instalação.

b) Auditoria Interna – A estrutura de Auditoria Interna será designada pelo Diretor Presidente, que estará diretamente subordinada a sua hierarquia e funcionalmente ao Diretor de Riscos e Compliance. Dentre outras atribuições, a Auditoria Interna será responsável por:

I. Assegurar a integridade da informação financeira e operacional, bem como aquelas recebidas dos clientes, de acordo com os requisitos e alinhamentos emitidos pelo Banco Central do Brasil e outros órgãos;

II. Acompanhar a execução de atividades relacionadas no desempenho de medidas que propiciem o cumprimento das normas internas e externas

aplicáveis à Companhia, na realização de suas transações e operações, e no cumprimento dos limites de exposição ao risco. Maiores detalhes sobre as diretrizes da Auditoria Interna, podem ser verificados no documento POL_006 Política de Auditoria Interna.

c) Auditoria Externa – Cabe ao Diretor Presidente escolher e destituir os auditores independentes, a fim de auditarem semestralmente as Demonstrações Financeiras e Contábeis da iugu.

d) Ouvidoria – A Ouvidoria é um órgão independente constituído nos termos das normas regulamentares vigentes, sendo sua principal atribuição atuar como canal de comunicação entre a iugu e seus clientes e usuários, permitindo-lhes buscar a solução de problemas no seu relacionamento com a organização, mediante o registro de reclamações, denúncias e sugestões. Maiores detalhes sobre as diretrizes da Ouvidoria, podem ser verificados no documento POL_008 Política de Ouvidoria

4.4 Instrumentos de Governança Corporativa

Para amparar seu relacionamento com os diversos públicos de interesse (clientes, parceiros de negócio, colaboradores, fornecedores, dentre outros), assim como, sua conduta e práticas administrativas, a iugu mantém um conjunto de Políticas, Manuais e Procedimentos denominados Manual do Sistema de Controles Internos (MSCI), com acesso disponibilizado a todos os colaboradores e públicos de interesse.

A seguir citamos os seus principais instrumentos:

a) Estatuto Social – Estabelece as características, o objeto, a administração, gestão da empresa e rege o relacionamento entre acionistas;

b) Política de Governança Corporativa (POL_003 Política de Governança Corporativa) –Este documento tem como objetivo expor a visão de Governança e possibilitar a consulta simplificada sobre princípios e práticas relacionadas ao tema;

c) Código de Ética e Conduta (POL_004 Código de Ética e Conduta) – O Código de Ética e Conduta da iugu estabelece critérios e princípios que regem deveres e direitos dos funcionários em relação ao ambiente de trabalho, ao relacionamento interno, a conflitos de interesse, ao patrimônio da empresa, a segurança e sigilo de informações, a presentes e favores, aos valores corporativos e responsabilidades com os públicos

externos e de gestão;

d) Políticas de Gestão de Riscos (composta pelas políticas: POL_012 - Política de Gestão do Risco de Crédito; POL_013 Política de Gestão do Risco de Liquidez, e POL_017 - Política de Gestão do Risco Operacional) – Orienta a atuação da iugu em relação aos métodos e controles relacionados à Gestão dos Riscos de Crédito, Liquidez e Operacional em aderência às exigências dos órgãos reguladores.A Política de Gestão de Risco de Crédito tem como objetivo estabelecer diretrizes para:

i. definição de limites (%) de Chargebacks;

ii. monitoramento de indícios de deterioração da capacidade financeira dos parceiros;

iii. monitoramento de cenários de mercado e respectiva exposição do negócio; e recuperação de crédito.

A Política de Gestão de Risco de Liquidez orienta o monitoramento e controle da liquidez da iugu através da execução de uma série de processos contínuos, amparados pela estrutura de decisão e supervisão; e A Política de Gestão de Risco Operacional baseia-se em uma metodologia que permite que os riscos inerentes à iugu sejam devidamente identificados, mensurados, mitigados e controlados, visando suportar o desenvolvimento sustentável de suas atividades e o contínuo aperfeiçoamento da gestão de riscos.

As diretrizes contidas nesta política estabelecem uma estrutura de controles específicos capazes de dificultar, impedir e comunicar a realização de crimes de lavagem de dinheiro dentro da cadeia de negócios, através da prática dos procedimentos abaixo:

• Conheça seu Cliente (KYC),

• Conheça seu Parceiro (KYP); e

• Conheça seu Colaborador (KYE)

05. Risco Operacional

Conforme prevê a circular 3681/13 define-se risco operacional pela possibilidade de ocorrência de perdas resultantes dos seguintes eventos:

a) falhas na proteção e na segurança de dados sensíveis relacionados tanto às credenciais dos usuários finais quanto a outras informações trocadas com o objetivo de efetuar transações de pagamento;

b) falhas na identificação e autenticação do usuário final;

c) falhas na autorização das transações de pagamento;

d) fraudes internas;

e) fraudes externas;

f) demandas trabalhistas e segurança deficiente do local de trabalho;

g) práticas inadequadas relativas a usuários finais, produtos e serviços de pagamento;

h) danos a ativos físicos próprios ou em uso pela instituição;

i) ocorrências que acarretem a interrupção das atividades da instituição de pagamento ou a descontinuidade dos serviços de pagamento prestados;

j) falhas em sistemas de tecnologia da informação;

k) falhas na execução, cumprimento de prazos e gerenciamento das atividades envolvidas em arranjos de pagamento

5.2 Governança

5.2.1 Diretoria de Riscos e Compliance

a) Definir, implantar e gerenciar métodos de gestão de risco operacional e fluxo detratamento dos eventos;

b) Suportar as áreas orientando o devido tratamento aos eventos percebidos;

c) Avaliar, de forma independente, os planos de ação e controles mitigatórios e preventivos;

d) Disseminar a cultura de gestão de risco operacional.

5.2.2 Membros do Comitê de Governança, Riscos e Compliance

a) Posicionarem-se em relação aos eventos de risco ou potenciais ocorrências, determinando o grau desejável de exposição ao risco;

b) Emitir aceite de risco para rupturas que não serão tratados a médio e longo prazo;

c) Priorizar temas de alto nível de exposição ao risco;

d) Validar diretrizes do modelo de gestão de riscos.

Para verificar detalhes das diretrizes de Riscos e Compliance, basta acessar a POL_010

Política de Compliance.

5.2.3 Demais diretorias

a) Executar os controles relacionados as rotinas das atividades designadas;

b) Reportar desvios;

c) Contribuir na análise, criação e implementação dos planos de ação corretivos em

resposta aos eventos de risco operacional.

5.3 Diretrizes

Os eventos de Risco Operacional serão tratados cumprindo o ciclo de identificação, reporte, avaliação, priorização e resposta ao risco.

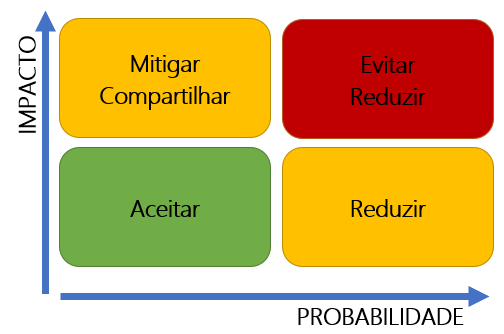

Em resposta ao risco avaliado, baseado na matriz de impacto e probabilidade, os seguintes cenários são possíveis:

Os planos de ação devem cobrir os aspectos mitigatórios e preventivos. Todos os colaboradores são responsáveis por identificar, avaliar e atuar no plano de ação dos eventos de risco operacional no que contempla aos seus processos e contribuir na sugestão e implantação de melhorias.

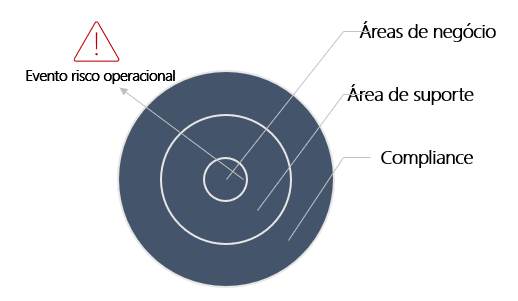

5.4 Camadas de defesa

Os controles estão atrelados as atividades rotineiras e demandas pontuais, e objetivam mitigar eventos de risco operacional que impeçam o alcance do objetivo da atividade, e devem permear todas as áreas e processos. A estrutura organizacional atua em camadas de defesa, explicitadas a seguir:

5.5 Indicadores

Mensalmente os eventos de risco operacional são consolidados, avaliados aplicando a

matriz de riscos e reportados à alta direção, em forma de apresentação, sendo que

trimestralmente a apresentação destes dados é realizado para o Comitê GRC –

Governança, Riscos e Compliance.

06. Risco de Liquidez

Alinhado ao padrão regulatório, entende-se risco de liquidez como a possibilidade da iugu não ser capaz de honrar eficientemente suas obrigações esperadas e inesperadas, correntes e futuras sem afetar suas operações diárias e sem incorrer em perdas significativas.

Considera-se ainda risco de liquidez as situações em que a iugu não seja capaz de converter moeda eletrônica em moeda física ou escritural no momento da solicitação do usuário. Gerenciamento de Capital é o processo contínuo de monitoramento e controle do capital, que objetiva avaliar a necessidade de capital frente aos riscos assumidos no planejamento estratégico.

6.1 Governança

6.1.1 Diretoria Financeira

a) Compete a diretoria financeira analisar diariamente os índices de liquidez e gerenciar o capital, monitorando o ativo e passivo circulante, aplicações financeiras, caixa e demais ativos.

b) Reportar ao Conselho de Administração e Diretoria, desvios entre previsto e realizado, e eventos de impacto relevante na liquidez

c) Garantir que os saldos de moedas eletrônicas mantidas em contas de pagamento estejam aplicados conforme prevê a regulamentação vigente.

6.1.2 Diretoria de Riscos e Compliance

a) Avaliar a aderência ao gerenciamento de riscos, por análise dos controles e testes amostrais.

b) Mensalmente avaliar os índices de liquidez imediata baseado nos indicadores estruturais referente a contabilidade e/ou financeiro.

c) Definir estratégia de aporte, se necessário, em eventos que impactem a liquidez da companhia.

d) Reportar ao Comitê GRC - Governança, Riscos e Compliance e aos diretores os resultados da análise citada acima.

6.1.3 Estratégias de fortalecimento da situação de capital e de liquidez

a) Obter investimentos adicionais de seus acionistas ou buscar aportes de novos investidores em rodadas de investimentos;

b) A base de acionistas diversificada que inclui pessoas físicas, pessoas jurídicas, fundos de investimento e investidores especializados no setor de inovação financeira;

c) Possibilidade de obter capital por meio de dívida, visto que não possui dívidas financeiras ou bancárias atualmente. A emissão de dívida não precisa ser necessariamente na forma de empréstimo bancário, podendo ocorrer por meio de emissão de debentures para a base acionárias existentes ou eventuais novos investidores;

d) Conjugar endividamento e capitalização por novos investimentos, caso necessário, tendo efeitos imediatos com relação à remediação de problemas financeiros que a companhia venha a experimentar;

e) Alienação de ativos, considerando carteira de clientes ou investimentos em empresa de tecnologia;

f) Solicitar suporte financeiro de sua base de acionistas ou receber recursos de novos investidores;

g) Recorrer as linhas de crédito para capital de giro, se necessário;

h) Reorganização societária ou organizacional, considerando inclusive mudanças na estratégia de atuação, reduzindo sua participação e esforços de venda em linhas de negócio que não estejam performando de forma satisfatória;

i) Alternativas e/ou combinaç

07. Risco de Crédito

Alinhado ao padrão regulatório, entende-se que risco de crédito é a possibilidade de ocorrência de perdas associadas ao não cumprimento pela contraparte de suas respectivas obrigações financeiras nos termos pactuados, à redução de ganhos ou remunerações, às vantagens concedidas na renegociação e aos custos de recuperação, incluindo o inadimplemento:

a) do usuário final perante o emissor de instrumento de pagamento pós-pago;

b) do emissor perante o credenciador de instrumento de pagamento; e

c) de instituição de pagamento devedora de outra instituição de pagamento em função de acordo de interoperabilidade entre diferentes arranjos.

Inclui também o risco legal associado à inadequação ou deficiência em contratos firmados pela instituição de pagamento, a sanções em razão de descumprimento de dispositivos legais e a indenizações por danos a terceiros decorrentes das atividades envolvidas em arranjo de pagamento. Avaliação Interna do Risco.

7.1 Governança

7.1.1 Diretoria financeira

a) Compete a Diretoria Financeira analisar diariamente os índices de crédito e gerenciar o instrumento mitigador de risco de crédito (FIDC), monitorando-o em seus limites operacionais, aplicações financeiras, caixa e demais ativos.

b) Reportar ao Conselho de Administração e Diretoria, desvios entre previsto e realizado, e eventos de impacto relevante no crédito e de liquidez.

7.1.2 Diretoria de Riscos e Compliance

a) Compete a Diretoria de Riscos e Compliance a avaliação de controles internos quanto a efetividade e aderência dos limites estabelecidos do instrumento mitigador de riscos de crédito (FIDC).

09. Disposições Gerais

Os conflitos decorrentes do presente documento deverão ser direcionados à Diretoria de

Riscos e Compliance para tratativa. Este documento se integra às demais políticas da iugu e entrará em vigor, independentemente da data de sua publicação.

09. Referências

Resolução CMN nº 4.282/2013 – Dispõe sobre as diretrizes que devem ser observadas na regulamentação, na vigilância e na supervisão das instituições de pagamento e dos arranjos de pagamento integrantes do Sistema de Pagamentos Brasileiro (SPB).

Circular nº 3.681/2013 – Dispõe sobre o gerenciamento de riscos, os requerimentos mínimos de patrimônio, a governança de instituições de Pagamento, a preservação do valor e da liquidez dos saldos em contas de pagamento.

Resolução BCB nº 25/2020- Altera a Circular nº 3.681, de 4 de novembro de 2013, que dispõe sobre o gerenciamento de riscos, os requerimentos mínimos de patrimônio, a governança de instituições de pagamento, a preservação do valor e da liquidez dos saldos em contas de pagamento, e dá outras providências

10 Anexos

Não se aplica.

11 Versionamento

|

Data |

Versão |

Responsável |

Descrição |

|

01/11/2020 |

1.0 |

Compliance |

Criação do documento |

|

20/11/2021 |

2.0 |

Compliance |

Revisão- Auditoria de Compliance |

|

02/08/2022 |

3.0 |

Compliance |

Revisão do documento |

09. Aprovações

Elaboração

Kleber Oliveira

Coordenação de Riscos e Compliance

Aprovação

Diretor de Riscos e Compliance

Julio Macedo

Deliberação

Comitê Governança, Riscos e Compliance

Deliberado no Comitê GRC_05, na data de 17/10/2022.

Iugu Serviços na Internet SA Av. das Nações Unidas, 12.495 - 17 andar, CEP 04533-085, São Paulo – SP Clique aqui para abrir um chamado com nosso suporte.